Gold – ein geopolitisches Thema von grösster persönlicher Brisanz

Gold entscheidet, wer die Zügel der Macht in den Händen hält. Die Königin der Werterhaltung ist nicht korrumpierbar und legt die Unehrlichkeit des Westens mit seinem intransparenten und manipulierten Finanzsystem offen. Kein Wunder, dass westliche Zentralbanker und Privatbanker Gold meiden wie der Teufel das Weihwasser. Analyse

Peter Hänseler

Einleitung

In meinem letzten Beitrag («Eskalation Richtung 3. Weltkrieg – Analyse».) äusserte ich mich über die geopolitischen Risiken, welche die Welt überziehen. Dabei nimmt nicht nur der Grossteil der Bevölkerung, sondern auch die Politiker, welche durch ihre Provokationen die Türen zur Hölle öffnen, die Situation nicht so wahr wie sie ist – brandgefährlich.

Zu den beschriebenen geopolitischen Gefahren gesellen sich wirtschaftliche Abgründe, welche mit falschen Zahlen und Prognosen überdeckt werden und Investoren in Märkten halten, die bei nüchterner Betrachtung nichts Gutes versprechen. Die «Experten», welche die Investoren mit leeren Versprechungen in den Finanzmärkten halten, arbeiten für eine Industrie, die nur dann Geld verdient, falls das Theater der Spekulation bis auf den letzten Platz ausverkauft ist. Die Zentralbanker des Westens werden als gottähnliche Auguren wahrgenommen, die alles am besten wissen. Einer auch nur oberflächlichen Überprüfung hält diese gute Reputation jedoch keineswegs stand. Jeder, welcher das vor ein paar Quartalen von Zentralbankern gesagte mit der Realität vergleicht, weiss, dass die Zentralbanken mit ihren Prognosen nicht nur regelmässig, sondern praktisch immer falsch liegen und durch ihre Politik unser hart erarbeitetes Geld, das wir in Währungen halten, einer grotesken Entwertung zuführen. Sie dienen nicht dem Volk, sondern einer Finanzlobby, bei welcher das Interesse der Bevölkerung an letzter Stelle steht.

Selbst die als Gralshüterin des Schweizer Frankens gefeierte Schweizer Nationalbank zerstört unsere Währung und ist nur noch ein Schatten ihrer selbst. Die gigantischen Gewinne des letzten Quartals, welche verstörenden Verlusten folgen, sind der beste Beweis dafür, dass die SNB zu einem Hedgefonds verkommen ist und ihre wirkliche Aufgabe – Stabilität – nicht wahrnimmt: Wir verweisen auf unseren detaillierten Beitrag zu diesem Trauerspiel «Schweizerische Nationalbank – ein Nachruf auf deren früheren Nimbus» vom November 2022, wo wir die Geschichte der SNB aufrollten und aufzeigten, wie die einstige Göttin der Stabilität des Schweizer Frankens von ihrem Weg abkam.

Dieser Essay versucht aufzuzeigen, dass Gold in der heutigen Welt der Turbulenzen durchaus das Potenzial hat, wieder als das wahrgenommen wird, was sie seit Jahrtausenden ist – die wahre Königin der Werterhaltung.

Dabei beginnt die Analyse mit der wohl grössten Stärke von Gold – der Tatsache nämlich, dass Gold keinem Gegenparteirisiko ausgesetzt ist, falls man es in seiner Grundform hält – physisch. Danach werden wir mit den Argumenten gegen Gold aufräumen und auch aufzeigen, warum die Finanzindustrie Gold hasst wie der Teufel das Weihwasser.

Gold ist Geld – alles andere ist Kredit

Anlässlich einer Anhörung des US-Kongresses im Jahre 1912 äusserte sich John Pierpont Morgan– wohl der mächtigste Banker seiner Zeit – wie folgt über Gold:

«Gold ist Geld, alles andere ist Kredit.»

John Pierpont Morgan – 1912

Diese Aussage fasst alle Argumente zusammen, welche Gold ausmachen. Auf den ersten Blick scheint dieser Satz schwer verständlich. Versteht man jedoch den Begriff «Gegenparteirisiko», so merkt man, dass J.P. Morgan eine Aussage machte, welche die Grundlage jedes Investmententscheids sein sollte, falls man nicht früher oder später mit der Realitäten konfrontiert sein will, denen man ausgewichen wäre, hätte man diese erkannt.

Gegenparteirisiko

Einleitung

Um den grössten Vorzug von Gold gegenüber fast allen anderen Vermögenswerten zu verstehen, muss man den Begriff und die Systematik des «Gegenparteirisikos» verstehen. Das ist bedeutend einfacher als man denkt. Die Kette der Gegenparteirisiken zieht sich vom Handwerker bis zu den Zentralbanken.

Finanzielle Verluste und Debakel haben sehr oft die gleiche Ursache: In einem Geschäft hat jene Partei, welche Verluste erleidet, ihr Gegenüber falsch eingeschätzt und somit das Gegenparteirisiko falsch beurteilt.

Handwerker

Ein Maler streicht die Wohnung eines Kunden und bleibt auf der unbezahlten Rechnung sitzen. Er hat die Zahlungsbereitschaft des Kunden als Gegenpartei falsch eingeschätzt.

Kreditrisiken der Banken

Im März 2021 verlor die Credit Suisse fünf Milliarden, weil sie dem amerikanischen «Archegos» Fonds einen riesigen Kredit eingeräumt hatte und dieser das Geld verspekulierte und nicht zurückzahlen konnte. Die Bank hatte das Risiko falsch eingeschätzt und das Geld ging Flöten. Dieses Debakel war ein erster Schritt auf dem Weg in den Untergang der Credit Suisse.

Bankkunde

Gegenpartei des Geldanlegers ist die Bank. So sprechen die meisten Bankkunden mit Blick auf ihr Konto zwar von «ihrem» Geld. Das ist jedoch falsch: Das Geld gehört der Bank, denn das Eigentum des Geldes geht in jenem Augenblick, wo der Kunde das Geld auf die Bank einzahlt, auf die Bank über und alles, was dem Kunden bleibt, ist ein vertraglicher Anspruch, der die Bank verpflichtet, das Geld dem Kunden wieder zurück zu geben.

Die Bank hat auch keine Pflicht, den gesamten Betrag sicher aufzubewahren, sondern lediglich ein Bruchteil davon; das ist gesetzlich so geregelt. Mit dem grossen Rest kann die Bank spielen: Kredite vergeben, investieren, ohne dem Kunden zu sagen, was sie macht mit dem Geld – sie kann das, weil das Geld nicht mehr dem Kunden gehört. Als Gegenleistung erhält der Kunde einen Zins, welcher regelmässig nicht einmal die Inflation ausgleicht. Ein jämmerliches Geschäft für den Kunden, der nichts bekommt und alles riskiert.

Vereinfacht gesagt, geht das solange gut, bis ca. 10% der Kunden gleichzeitig ihren Anspruch geltend machen, und das Geld zurückverlangen. Trifft dies ein, so spricht man von einem «bank run» und die Bank geht pleite.

Falls das passiert, haben die Kunden das Risiko falsch eingeschätzt und das Geld bzw. den Anspruch darauf, ist weg. Sich dieses Risikos bewusst, haben viele Länder die Regelung, dass ein gewisser Betrag vom Staat garantiert wird. In der Schweiz beträgt dieser Betrag CHF 100’000.- pro Kunde.

Bargeld

Falls Sie Ihr Vermögen in Bar halten, also in Banknoten, entgehen sie zwar dem oben beschriebenen Risiko, dass ihre Bank pleite geht, dennoch haben sie ein Gegenparteirisiko: Die Zentralbank. Falls sie Schweizer Franken halten, zeichnet die Schweizerische Nationalbank (SNB) verantwortlich, halten sie US-Dollar, so sind Sie der amerikanischen Federal Reserve Bank (FED) auf Gedeih und Verderben ausgeliefert.

Eine Zentralbank kann nicht pleite gehen, da sie jene Währung, welche sie herausgibt, unbegrenzt drucken kann und somit ist es theoretisch unmöglich, als Halter einer Banknote, alles zu verlieren. Ich verwende das Wort «theoretisch», weil es praktisch durchaus möglich ist und auch schon oft passierte.

Das historisch bekannteste Beispiele dafür ist die Deutsche Reichsmark, welche 1923 in der sogenannten Weimarer Hyperinflation ihren Wert komplett verlor. Am 1. November 1923 hatte eine Banknote von 5 Billionen Reichsmark, das sind 5’000 Milliarden (5’000’000’000’000.-) die gleiche Kaufkraft wie eine 50 Mark Note anno 1914. Wie konnte das passieren?

«Auch die Schweizerische Nationalbank (SNB) ist alles andere als eine Heldin darin, den Wert des Schweizerfrankens beizubehalten»

Mit dem Ausbruch des Ersten Weltkriegs setzte Deutschland den Goldstandard aus, d.h. bis dahin war das von der Reichsbank herausgegebene Papiergeld durch ihre Goldreserven gedeckt. Die Entkoppelung der Reichsmark von Gold wurde entschieden, um frei zu sein, Geld für die Kriegsausgaben zu drucken. Dies war der Anfang vom Ende und es wurde immer mehr Geld gedruckt, was fünf Jahre nach Beendigung des ersten Weltkriegs zum Kollaps der Reichsmark führte.

Auch die Schweizerische Nationalbank (SNB) ist alles andere als eine Heldin darin, den Wert des Schweizerfrankens beizubehalten, obwohl sie das besser macht als alle anderen Zentralbanken dieser Welt. Dazu verweise ich auf meinen Artikel über die SNB.

Dass die SNB den Heldenstatus in Werterhaltung nicht verdient, ist gar nicht schwierig zu beweisen. Die SNB macht es zwar besser als die anderen Zentralbanken und kann als Einäugige unter den Blinden beschrieben werden.

Bargeld im Vergleich zu Gold

Dazu nehmen wir ein typisches Schweizer Beispiel: Im Jahre 1949 erhält ein Mädchen zu Weihnachten vom einen ihrer Grossväter ein 20-er Goldvreneli und vom anderen eine 20-Franken Banknote zum Sparen. Beide haben einen Wert von CHF 20.-.

Erfreut über die grossen Geschenke legt das Kind die Banknote und das Vreneli in sein Sparschwein und lässt dieses arbeiten.

Wenn das zur Greisin gewordene Mädchen erst heute sein Sparschwein schlachtet, hat die 20 Franken-Banknote immer noch einen Wert von 20 Franken, falls der Schein überhaupt noch umgetauscht werden kann; das Goldvreneli aber hat einen Wert von über CHF 400.-. Aus Sicht des Goldes hat das Vreneli im Wert nicht zugelegt, der Franken hat jedoch über 95% seines Wertes verloren. Soviel zum stabilen Schweizer Franken.

Das Gegenparteirisiko beim Halten von Bargeld besteht demnach darin, dass die Zentralbank den Wert des Geldes nicht schützt, sondern zerstört.

Risiko der Zentralbanken untereinander

Das letzte Glied in dieser Kette von Risiken sind die Zentralbanken untereinander. Der russischen Zentralbank wurde dieses Risiko 2022 bewusst.

Die westlichen Länder, allen voran die USA, EU und auch die Schweiz, blockierten die Fremdwährungsreserven der Russischen Zentralbank im Umfang von ca. US-Dollar 300 Milliarden. Da Russland keine Nettoschulden hat und einen beträchtlichen Teil seiner Reserven in Gold anlegt, hatte diese Sanktion nicht die vom Westen gewünschte Wirkung, nämlich der Kollaps der russischen Wirtschaft. Über die mittelbare Wirkung dieser Blockierung, welche historische Konsequenzen haben wird, sprechen wir weiter unten.

Zwischenergebnis

Der grösste Vorteil von physisch gehaltenem Gold liegt somit darin, dass es den beschriebenen Gegenparteirisiken nicht ausgesetzt ist. Das einzige Risiko, das eine Person hat, falls sie Gold physisch hält, liegt im Diebstahl. Dagobert Duck kann ein Lied davon singen.

Das Zitat von J.P. Morgan, «Gold ist Geld, alles andere ist Kredit», ist somit ein sehr weiser Satz; man muss ihn nur verstehen.

Papiergeld – heute verbreiteter elektronisches Geld – ist somit mit Risiken behaftet, deren sich die meisten Menschen nicht bewusst sind. Falls Sie Ihr Grossvater frägt, ob sie lieber Cash oder Gold möchten, ist diese Frage nun sehr einfach zu beantworten.

Scheinargumente gegen Gold

Die meisten Banker, Investoren, Zentralbanken und Regierungen führen Argumente an, die gegen Gold sprechen sollen. Bei genauerem Hinsehen handelt es sich hier aber um Scheinargumente und die meisten sind schlicht und einfach falsch.

Gold wirft keinen Zins ab

Dieses Argument ist kein Argument gegen Gold, sondern dafür. Gold ist Geld und Geld – solange in bar gehalten – wirft keinen Zins ab. Zins auf Geld gibt es erst, wenn es investiert, d.h. zur Bank gebracht wird. Dann aber lebt das bereits beschriebene Gegenparteirisiko auf.

Gold ist eine schlechte Investition

Das ist das beliebteste Argument der Banker, das jedoch nicht nur unsinnig, sondern auch falsch ist.

Unsinnig daher, weil physisches Gold kein Investment, sondern Geld ist. Und falsch, da die Zahlen für sich sprechen.

Zum Vergleich lassen wir den grössten Aktienindex der Welt, den amerikanischen S&P 500, welcher die 500 grössten kotierten US-Firmen abbildet, gegen Gold antreten. Wir schauen uns die Performance von zwei Zeiträumen an: Der erste Zeitraum soll ein langer sein: Vom 1. Januar 2000 bis heute, 17. Mai 2024. Der zweite Zeitraum soll ein kurzer sein, das laufende Jahr 2024.

Performance S&P 500 (link), falls alle Dividenden der Aktien reinvestiert werden

Zeitraum 1.1.2000 – 17.5.2024: 453%

Zeitraum 1.1.2024 – 17.5.2024: 5.53%

Von dieser Wertentwicklung sind die Kosten und Gebühren der Bank abzuziehen.

Performance Gold (link) (keine Dividende)

Zeitraum 1.1.2000 – 17.5.2024: 843%.

Zeitraum 1.1.2024 – 17.5.2024: 16%.

Somit ist das beliebteste Argument gegen Gold widerlegt, denn die Banker bringen immer Argumente, welche in einer Welt galten, die nicht mehr existiert. Mich interessiert als Sparer nicht, was vor 70 Jahren passierte. Somit ist ein Rückblick auf gut zwanzig Jahre meines Erachtens hilfreicher und lebensnaher.

«Die Grossmutter, die ihr Erspartes in Gold hält, schlug somit den Banker um Längen»

Die Interessen der Bankiers laufen den Interessen der Kunden entgegen

Die Banker haben allen Grund zu lügen und ihnen von einem Goldkauf abzuraten; das ist alles andere als überraschend und die Gründe sind so einleuchtend wie banal. Wenn Sie physisches Gold kaufen, verdient der Banker nichts. Beim Kaufvorgang verdient der Banker minim und sobald sie das Gold in einem Safe oder unter Ihrer Matratze lagern, versiegt das Einkommen des Bankers komplett.

Das Interesse einer Bank ist es, Geld zu verdienen – das Interesse des Kunden ist bestenfalls sekundär. Falls Banken an ihre Kunden dächten, würden sie sich untereinander über die Performance der Kundendepots messen und somit ihre eigene Leistung bewerben. Haben Sie je eine Bank gesehen, die mit der Performance ihrer Kundenportfolios wirbt?

Westliche Zentralbanken

Die westlichen Zentralbanken hassen Gold. Und das seit 1971 als Präsident Nixon den Goldstandart abschaffte. Dazu habe ich bereits mehrmals in den Artikeln zum Tod des Petrodollars, dem unaufhaltbaren Aufstieg des Ostens und zur Schweizerischen Nationalbank geschrieben.

Gehasst wird Gold, weil sein Wert die Zerstörung unserer Papierwährungen am einfachsten aufzeigt. Seit 1971 hat der US-Dollar gegenüber Gold 98% verloren, der Schweizerfranken «lediglich» 90%.

Zwischenergebnis

Gold zu halten statt etwa in Aktien zu investieren hat somit grosse Vorteile: Gold behält seinen Wert und ist keinem Gegenpartei- oder Marktrisiko ausgesetzt, denn Gold schwankt nicht. Aber alles um Gold herum geht rauf und runter und alle wollen tief kaufen und hoch verkaufen, mit sehr gemischtem Erfolg.

Die Grossmutter, die ihr Erspartes in Gold hält, schlug somit den Banker um Längen, nicht nur in den letzten 24 Jahren, sondern auch im laufenden Jahr.

Zentralbanken kaufen viel Gold

Die Fakten

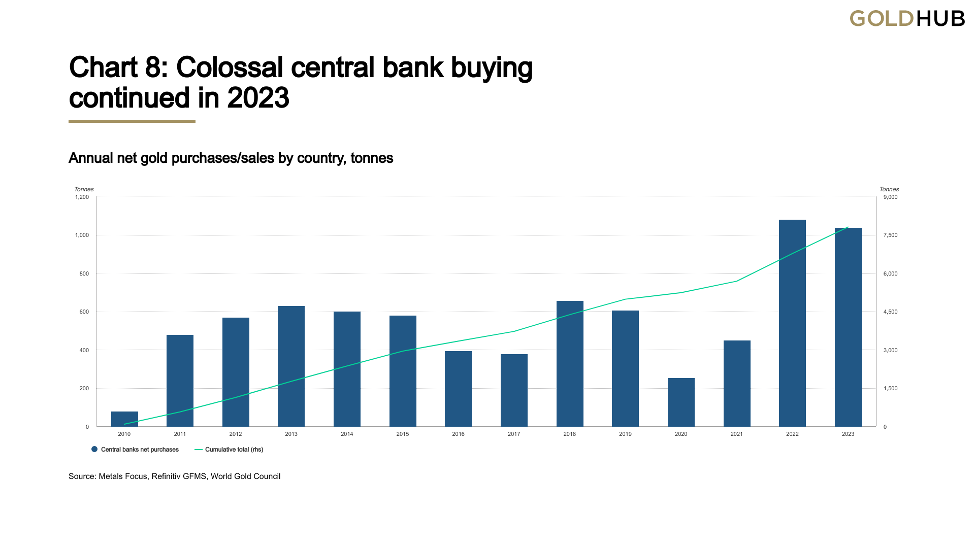

Der Blick in die Zukunft beginnt in der Gegenwart. In den letzten Jahren haben Zentralbanken ihre gigantischen Käufe des Jahres 2022 praktisch beibehalten.

Das hat viele Gründe. Einige davon sollen erörtert werden.

Zentralbanken schützen sich vor Geldentwertung

Die riesigen Goldkäufe durch Zentralbanken sind einerseits eine Konsequenz des verantwortungslosen Verhaltens von grossen Zentralbanken. Seit 2008 drucken das FED, die EZB und die Japanische Zentralbank Geld, dass einem der Atem stockt; dies führt zu einer grossen Entwertung dieser Währungen. Mit dem Kauf von Gold schützen sich die kaufenden Zentralbanken vor dieser Gefahr; siehe dazu meine Ausführungen in den Artikeln über BRICS, über den Petrodollar und die SNB für mehr Details.

Zentralbanken um BRICS wenden sich vom US-Dollar ab

Früher kauften die Zentralbanken der Welt US-Amerikanische Staatsanleihen, da sie ihre Reserven in US-Dollar hielten, weil alle Rohstoffe in dieser Währung abgerechnet wurden und die Wirtschaft somit US-Dollars brauchte. Seit einiger Zeit besteht jedoch die Tendenz, dass viele Staaten um die Organisation BRICS sich vom US-Dollar trennen wollen, ihre Geschäfte in den eigenen Währungen tätigen und somit wieder vermehrt Gold halten.

Wir haben in unserem umfassenden Artikel «Pflichtlektüre: BRICS – das Jahrhundertprojekt» die Gesamtentwicklung von BRICS und den negativen Einfluss auf die Werthaltigkeit detailliert erörtert. Eine darin publizierte Graphik von Bloomberg spricht Bände: Die Verwendung des US-Dollars als Reservewährung ist seit 2022 richtiggehend am Einstürzen. Ich konnte Die Graphik zeigt noch keine Zahlen für 2023. Ich gehe jedoch davon aus, dass sich der Trend fortsetzt.

Zentralbanken um BRICS fürchten Enteignung

Zudem sind dem erwähnten Gegenparteirisiko auch die Zentralbanken ausgesetzt. Mit einem Federstrich – entschieden von ein paar Politikern – wurden die Fremdwährungsreserven Russlands wegen dessen militärischer Intervention in der Ukraine eingefroren und am 23. April 2024 verabschiedete der amerikanische Kongress den sogenannten REPO-Act, unter welchem erlaubt es dem Präsidenten, russisches Staatsvermögen, das der Gerichtsbarkeit der Vereinigten Staaten unterliegt, zur Unterstützung der Ukraine zu beschlagnahmen.

«Die Chinesen, welche über 3’246 Milliarden US-Dollar Reserven halten, waren schockiert»

Die Einfrierung und nun auch die Beschlagnahmung funktionierten problemlos, weil beispielsweise die US-Dollar Reserven der Russischen Zentralbank nicht in Russland liegen, sondern auf der Zentralbank FED in Washington. Das läuft genauso, wie wenn etwa ein Bankkunde ein USD-Konto bei seiner Bank in der Schweiz hält: Das Geld liegt in Amerika und die Schweizer Bank hat lediglich einen Anspruch auf die US-Dollar. Eine Zentralbank, welche Fremdwährungen hält, ist somit genauso im Risiko gegenüber den anderen Zentralbanken wie der beschriebene Bankkunde. Diesen Umstand haben die Politiker ausgenutzt und die russische Zentralbank ihrer Gelder beraubt.

Die Chinesen, welche über 3,246 Milliarden US-Dollar Reserven halten, sind schockiert über das Vorgehen des Westens gegen Russland. Sie fragen sich wohl, ob das auch ihnen blüht. Folgt man den westlichen Medien, so erkennt man, dass sich die Negativpropaganda immer mehr auch gegen die Chinesen wendet, nachdem man sich jahrelang auf die Russen konzentriert hatte. Jetzt müssen die westlichen Politiker – unter kundiger Mithilfe ihrer Medien – lediglich die Empörung gegen China noch einige Stufen erhöhen und dann kann man den Chinesen ebenfalls ihre Fremdwährungsreserven einfrieren.

Die Chinesen kaufen seit Jahrzehnten Gold, um vom US-Dollar und dessen Entwertung zu entgehen. Seit diesem Jahr sind sie durch das Sperren der Russischen Fremdwährungsreserven zusätzlich motiviert. Sie kauften auch 2023 wohl am meisten.

Das Geschwätz der Zentralbanker

Aktien sind überbewertet, Immobilien sind überbewertet, Obligationen sind überbewertet, die Inflation wütet in einem selten gesehenen Ausmass und das Geschwätz der Zentralbanken ist unglaubwürdig: Als die Inflation begann – weit vor dem Ukrainekrieg – behaupteten etwa Jerome Powell, Präsident der amerikanischen Zentralbank FED und Christine Lagarde, die Präsidentin der EZB, dass die Inflation vorübergehend sei. Das war unzutreffend. Das war übrigens kein Einzelfall; die Zentralbanker des Westens gehören traditionsmässig zu den lausigsten Prognostikern in Sachen Geld und Konjunktur. Dass man ihnen immer noch glaubt, verschliesst sich mir.

Warum bewegt sich der Goldpreis nicht stärker?

Gold hat 2024 bis jetzt eine grossartige Performance hingelegt im Schweizerfranken stieg das Gold bis heute um 25%, der schweizerische Leitindex SMI stieg lediglich um 8%.

«Das macht etwa soviel Sinn, wie wenn der Brotpreis durch den Preis der Papierhülle, wo das Brot drinsteckt, bestimmt würde»

Nach dem Gesetz von Angebot und Nachfrage hätte der Goldpreis jedoch in den letzten Jahren viel stärker zulegen müssen – was ist da nicht stimmig?

Das Problem ist, dass der Goldpreis nicht im physischen Markt bestimmt wird, sondern durch die LBMA in London und den Comex in New York. Auf diesen Märkten wird kein physisches Gold, sondern sogenanntes Papiergold gehandelt; es handelt sich um Börsenplätze, die Derivate handeln, welche lediglich mit einem Bruchteil eines Prozents mit physischem Gold unterlegt sind.

Die im Westen praktizierte Preisfindung macht etwa soviel Sinn, wie wenn der Brotpreis durch den Preis der Papierhülle, wo das Brot drinsteckt, bestimmt würde. Das ist kein Fehler des Systems, sondern Absicht.

Seit 1971 versuchen die Zentralbanken, den Goldpreis tief zu halten – das habe ich bereits erörtert. Es gibt sogar Telefonprotokolle von Gesprächen Präsident Nixons mit seinem Aussenminister Kissinger vom Herbst 1971, die das belegen.

Obwohl der Goldpreis in US-Dollar seit 1971 von USD 35 auf heute über USD 2’300.- gestiegen ist, wird seit 50 Jahren durch Marktmanipulation versucht, den Goldpreis zu drücken.

Von der Verschwörungstheorie zur Realität

Bis vor kurzem wurden die Vorwürfe der Marktmanipulation in die Welt der Verschwörungstheorien verbannt. Dann wurde jedoch der grösste Akteur in diesen Märkten, die amerikanische Bank J.P. Morgan Chase, vor vier Jahren zu einer Busse in der Höhe von USD 920 Millionen wegen Marktmanipulation im Edelmetallmarkt verurteilt.

«Selbstverständlich hatte dies keine weiteren Konsequenzen für die Herren in den Teppichetagen dieser verbrecherischen Bank»

Dieser Bank wurde nachgewiesen, dass sie durch «spoofing» den Markt manipuliert hatte. Spoofing beschreibt die Tätigkeit, dem Markt fälschlicherweise vorzugaukeln, dass man riesige Käufe oder Verkäufe tätigen wolle, um die anderen Marktteilnehmer zum kaufen oder verkaufen anzuregen, was den Preis nach oben oder unten drückt. Diese Käufe oder Verkäufe des Spoofers werden jedoch im letzten Moment zurückgezogen und der Spoofer kauft oder verkauft danach eine Position, bevor der Markt merkt, dass er über den Tisch gezogen wurde. Die Zeche bezahlen die anderen Marktteilnehmer.

Experten erklären, dass die USD 920 Millionen Busse ein Klacks war verglichen mit den Beträgen, welche JP Morgen durch diesen Beschiss verdient hatte.

Selbstverständlich hatte dies keine weiteren Konsequenzen für die Herren in den Teppichetagen dieser verbrecherischen Bank.

Aussichten

Schaut man sich die Vorteile von Gold an und ist man sich des Umstands bewusst, dass die westlichen Zentralbanken den Goldpreis nach unten manipulieren, der Rest der Welt jedoch immer mehr Gold kauft und dem US-Dollar den Rücken kehren, so ist Gold als Anlage schon aus dieser Warte sehr attraktiv.

Die Marktturbulenzen in fast allen anderen Anlageklassen wie Aktien, Obligationen, Immobilien und Kryptowährungen sprechen ebenfalls für Gold.

«Man sollte sich vor den Banken mehr fürchten als vor den Panzerknackern»

Warum die Banken diesen Rat nicht geben, haben wir ebenfalls erörtert. Man sollte sich vor den Banken mehr fürchten als vor den Panzerknackern.

Dieser Artikel ist keine Kaufempfehlung, sondern ein Appell an den gesunden Menschenverstand. Ich empfehle lediglich, was ich selbst tue.

Falls Sie sich entschliessen, kaufen Sie physisches Gold und verwahren sie dieses in einem Safe, nicht bei einer Bank, sondern bei einem Goldhändler oder Zuhause und nicht alles am gleichen Ort. Banken werden ihnen Goldkonti, ETFs und andere Produkte anbieten. Diesen ist eines gemein: Sie sind teuer und haben ein Gegenparteirisiko, das wir in diesem Artikel eingehend erörtert haben.

Unser Blog macht keine Werbung und wir gehen keine Vereinbarungen mit Anbietern an. Die folgende Empfehlungen geben wir somit ohne Eigeninteressen und somit völlig unabhängig ab.

Ich persönlich und viele meiner Freunde wickeln unsere Goldkäufe über die ProAurum ab. ProAurum ist einer der grössten Goldhändler in der Schweiz (ProAurum-Schweiz) und Deutschland (ProAurum-Deutschland) und mich beeindruckt die Zuverlässigkeit, der gute Service und das faire Pricing. Ihre Edelmetalle können Sie bei ProAurum am Schalter abholen, in einem Safe bei ProAurum oder im grossen Tresor von ProAurum aufbewahren. Für Silberkäufe, welche der Mehrwertsteuer unterliegen bietet die ProAurum ebenfalls die Lagerung im Zollfreilager an. Aufgrund meiner Tätigkeit kenne ich auch zuverlässige Menschen, welche Sie bei Käufen ausserhalb der Schweiz oder Deutschland beraten können. Gerne können Sie mich in diesem Fall persönlich kontaktieren und ich werde Ihre Anfrage einfach weiterleiten.

21 Kommentare zu „Gold – ein geopolitisches Thema von grösster persönlicher Brisanz“